CRIs e CRAs, LCIs e LCAs, e debêntures incentivadas de infraestrutura são alternativas isentas à pessoa física

SÃO PAULO – A proposta da reforma tributária apresentada pelo governo ao Congresso na última sexta-feira (25) apresentou importantes mudanças que afetam a carteira do investidor, como a unificação da alíquota do Imposto de Renda (IR) em 15%, independentemente do prazo de resgate da aplicação, o fim da isenção sobre dividendos para os cotistas de fundos imobiliários e a tributação de fundos exclusivos fechados.

Há, contudo, produtos financeiros que oferecem isenção fiscal à pessoa física que não foram citados no texto, e que, em uma primeira leitura do mercado, tendem a seguir com o benefício.

Compõem o grupo as debêntures incentivadas de infraestrutura, bem como letras de crédito imobiliário (LCI) e do agronegócio (LCA) e certificados de recebíveis imobiliários (CRI) e do agronegócio (CRA).

Estruturados usualmente em ofertas distintas para o investidor geral e qualificado, esses são produtos que podem ser tanto indexados ao CDI, agora crescente com a alta da Selic, à inflação, garantindo um ganho real ao investidor, ou com rendimentos prefixados.

Uma diferença importante entre eles é que, por serem produtos bancários, as letras de crédito contam com a cobertura do Fundo Garantidor de Créditos (FGC), até o limite de R$ 250 mil por CPF, o que não é verdade para os certificados e as debêntures de infraestrutura.

Sem menção direta a nenhum deles, a análise de André Masetti, gestor da XP Asset, é que esses investimentos, assim como o Fiagro, um tipo de fundo imobiliário focado em garantir maior liquidez ao mercado agrícola e pecuário, devem seguir sem a cobrança de imposto sobre os rendimentos para o investidor pessoa física.

Para Masetti, a manutenção da isenção nesses produtos de renda fixa pode atrair ainda mais investidores com o avanço da Selic, que aumenta a atratividade das aplicações.

Durante o primeiro semestre de 2021, foi possível observar um aumento do estoque da maior parte dos instrumentos isentos da renda fixa na comparação com os dados anuais de 2020, segundo dados da B3.

Patrícia Palomo, da gestora de patrimônio Sonata, afirma que, de modo geral, os instrumentos isentos já são vistos com bons olhos para compor uma carteira diversificada dos investidores, e, com a reforma, devem ficar ainda mais atrativos em termos relativos.

Ela destaca, contudo, a importância da análise de crédito do ativo e da rentabilidade oferecida, vis-à-vis o prazo da emissão.

A gestora explica ainda que as emissões isentas costumam requerer uma visão de longo prazo por parte do investidor, com prazo de vencimento médio das operações a partir dos cinco anos. Ela acrescenta que existe um mercado secundário para a venda antes do vencimento caso necessário, mas no qual não é possível garantir o retorno proposto inicialmente, que só é efetivamente entregue ao fim do prazo.

Patrícia avalia que este é o momento de o investidor ter calma e esperar o desenrolar das discussões em torno da reforma, uma vez que a expectativa no mercado é de que o governo tenha feito uma primeira proposta já com alguma “gordura para queimar” até a aprovação final.

Wagner Nunes, sócio e head de alocação da Argos Partners, apontou também entre os pontos de maior destaque da reforma apresentada o fato de os Fundos de Investimentos em Participações de Infraestrutura (FIP-IE) não terem sido mencionados na proposta.

Esses são veículos que muitas vezes entram no radar do investidor em busca do pagamento de uma renda periódica, mesmo perfil do público que usualmente aloca parte dos recursos em fundos imobiliários. “Pode acontecer de os investidores venderem os fundos imobiliários por conta das mudanças nas regras, e partir para ativos que ainda permanecem isentos”, afirmou o sócio do escritório.

Na visão da equipe da XP, os FIPs seguem com o benefício tributário.

Leia mais:

• Fundos de previdência despontam como alternativa às mudanças propostas em fundos exclusivos

O fato é que a proposta da reforma tributária apresentada pelo governo na última sexta-feira ainda gera uma série de dúvidas no mercado.

Entre os pontos de maior incongruência apontados pelo mercado, está o fato de os CRIs permanecerem isentos de IR segundo a proposta apresentada, enquanto os fundos imobiliários de recebíveis, que investem nesses instrumentos, seriam tributados.

“Faz sentido ter isenção para instrumentos ligados ao mercado imobiliário? Faz. Mas por que dar isenção para CRI e não para FII? Ou dar para LCI e não para FII?”, questionou Rodrigo Possenti, gestor do Fator Verità, da Fator Administração de Recursos.

Patrícia, da Sonata, também vê na diferença de tratamento dos CRIs para os fundos imobiliários de papéis uma distorção que tende a ser corrigida durante os debates a respeito do tema. “É preciso ter coerência”, afirma a especialista.

De toda forma, ela diz que, ainda que a proposta avance da forma como está, que não parece o mais provável, não significa necessariamente o fim dos fundos que investem nos títulos privados.

Os gestores das estratégias, no entanto, precisariam trabalhar em busca de novas estruturas para conseguir entregar um retorno minimamente atraente, afirma a gestora.

No universo das debêntures incentivadas, o movimento de aperto monetário promovido pelo Banco Central (BC) tem atraído uma demanda crescente nos últimos meses. Tanto que alguns gestores já começam até a avaliar o fechamento da estratégia para novos investidores neste momento.

Na XP, o gestor de renda fixa, Fausto Filho, afirmou recentemente que não descarta ter de fechar o fundo de debêntures incentivadas da casa, frente à redução dos prêmios na categoria como consequência do aumento da demanda.

“Os prêmios nas emissões de papéis incentivados estão fechando [diminuindo] muito rápido, e começo a olhar com um pouco mais de ceticismo. Por isso que não descarto precisar fechar os fundos de papéis incentivados em um futuro próximo”, disse o gestor da XP Asset.

Esse não é, contudo, um movimento já mais disseminado em todo o mercado. “Não vejo um grande movimento de fundos que fecharam a captação. O que houve foi que alguns que eram mais líquidos fecharam porque houve uma multiplicação muito rápida do patrimônio. Essa pausa é uma parada para respirar”, afirma Ulisses Nehmi, CEO da gestora de crédito Sparta.

Nehmi não trabalha hoje com qualquer tipo de mudança sobre a tributação dos títulos privados de infraestrutura em seu cenário base. Segundo ele, mais até do que a reforma tributária, a atenção está voltada principalmente para a tramitação do Projeto de Lei nº 2.646, cuja proposta é transferir a isenção tributária das debêntures incentivadas. Nesse caso, os investidores pessoa física perderiam o benefício, que passaria para as empresas emissoras.

Dessa forma, segundo os defensores da proposta, as debêntures incentivadas conseguiriam atrair um volume maior de investidores institucionais.

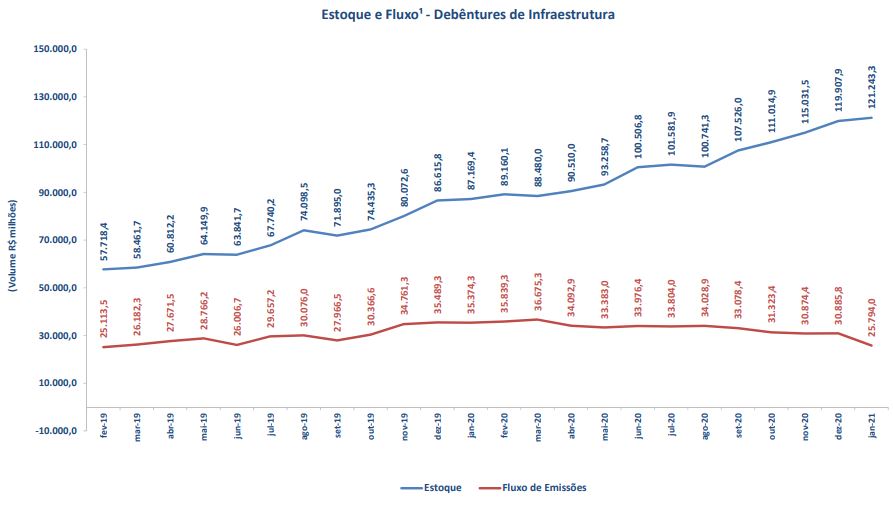

De acordo com dados do Ministério da Economia, entre 2012 até janeiro de 2021, o volume total distribuído em debêntures de infraestrutura e de investimento, com esforços amplos e restritos, foi de R$ 121,2 bilhões.

Entre as distribuições realizadas, a participação dos investidores pessoa física alcançou o montante de R$ 30,2 bilhões, até janeiro de 2021, correspondendo a 29% das debêntures incentivadas de infraestrutura distribuídas desde 2012.

Com a redução do financiamento público sobre a infraestrutura e com o aumento das captações e do interesse de investidores por adquirir esses títulos de dívida no mercado de capitais, Nehmi defende que incentivos de isenção tributária sobre esses produtos devem continuar para manter as captações e os projetos em funcionamento.

Confira a seguir a evolução do estoque e do fluxo de emissões das debêntures incentivadas desde 2019, segundo dados do Ministério da Economia.

Fonte: Ministério da Economia.

Diante de mudanças que podem afetar em cheio a dinâmica de importantes investimentos no portfólio do brasileiro, um grupo de gestores vem se movimentando com a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) e organizações da construção civil para propor alterações no texto.

Em reunião promovida pela Anbima na manhã desta terça-feira (29), a grande preocupação, segundo relatos de participantes, era que o texto do governo fosse aprovado a “toque de caixa”, sem uma análise densa que pudesse medir suas reais consequências.

Masetti, da XP Asset, lembra que, que para poder vigorar já em 2022, o projeto de lei precisa ser aprovado até o fim de setembro. “Agora teremos o recesso, que pode atrasar as negociações e uma análise mais aprofundada do texto”, pontua.

Sócia da XP Investimentos oferece curso gratuito de como alcançar a liberdade financeira. Clique aqui para se inscrever.

Nenhum comentário:

Postar um comentário